※記事内に広告を含む場合があります

FXにはレバレッジという仕組みがあります。

【動画あり】FXのレバレッジとは?仕組みを理解すれば怖くない

【動画あり】FXのレバレッジとは?仕組みを理解すれば怖くない

レバレッジは証拠金に対して何倍もの資金で通貨を売買することができる仕組みです。

元々、日本国内におけるレバレッジは数百倍という水準でしたが、金融庁は2010年8月に最大レバレッジを50倍に規制し、翌年の2011年8月には更に最大レバレッジを25倍に規制しました。

更に今後最大レバレッジを10倍に規制していくことが検討されているという事実もあります。

今回はなぜ金融庁はここまでレバレッジ規制を厳しくするのか?ということについて解説していきたいと思います。

金融庁がレバレッジ規制をする「表向きな理由」

金融庁は以下の理由からレバレッジ規制を実施してきました。

高レバレッジのFX取引については、

引用元:「金融商品取引業等に関する内閣府令の一部を改正する内閣府令(案)」等の公表について

(1)顧客保護(ロスカットルールが十分に機能せず、顧客が不測の損害を被るおそれ)

(2)業者のリスク管理(顧客の損失が証拠金を上回ることにより、業者の財務の健全性に影響が出るおそれ)

(3)過当投機

の観点から問題があると考えています。

基本的にはハイレバレッジによって大きな損失を出してしまわないように「顧客保護」という観点、そして顧客が証拠金以上の損失を出すことによってFX業者内において未収金が発生することに対するリスク管理を理由としています。

もちろん、これらの理由はどれも至極真っ当であり、そこまで大きな問題ではないと言えます。

しかしレバレッジだけを50倍⇒25倍⇒10倍?と「必要以上に規制しようとすること」に違和感を感じるわけです。

レバレッジ規制は顧客保護に繋がらない?

もちろんレバレッジを規制することである程度の顧客保護にはなりますし、いきすぎた取引の抑制にはなります。

しかし、本当の意味で顧客保護をしたいのであればレバレッジだけを下げてもそこまで効果的ではありません。

多くの人が「ハイレバレッジ=危険」と勘違いしている部分がありますが、FXのリスクというのはレバレッジで決まるわけでなく「ロット数」で決まります。

ハイレバレッジというのは「必要な証拠金が減るだけ」であり、リスクが増えるわけではないのです。

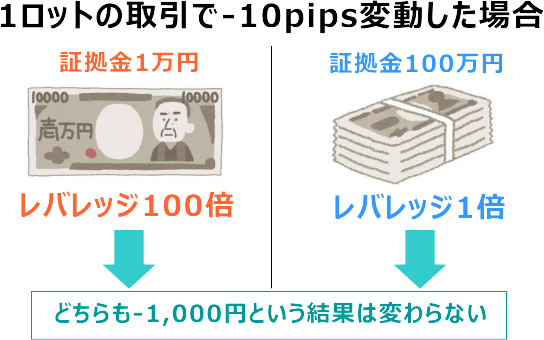

「1ロットの取引」はハイレバレッジであろうがローレバレッジであろうがリスクはどちらも同じです。どちらも為替レートの変動によって1ロット分の損益が発生します。

この例で言えばレバレッジ100倍であろうが、レバレッジ1倍であろうが「-1,000円」という結果はどちらも変わりません。

つまり、損益はレバレッジによって変動するわけではなく「ロット数」によって変動するということです。

もちろん「証拠金に対するリスクの割合」で言えばハイレバレッジの方が高いですが、それは客観的なリスクの度合いとは別の問題です。

いずれにせよ、レバレッジ規制だけでは顧客保護は不十分であり、レバレッジ規制の強化だけを行ってもそれは顧客保護としては弱いと言えます。

初心者FXトレーダーの9割が誤解「ハイレバレッジ=危険」という間違った認識

初心者FXトレーダーの9割が誤解「ハイレバレッジ=危険」という間違った認識

金融庁がレバレッジ規制をする「真の理由」

レバレッジ規制が顧客保護に効果がないわけではありませんが、そこまで効果的でもないにも関わらず、更にレバレッジ規制を強化して、それでも「顧客保護」を謳っていることに違和感を感じますよね。

本当に顧客保護をしたいのであればレバレッジ規制よりもゼロカットシステムの導入などを検討すべきだと思います。

FXのゼロカットシステムとは?仕組みを利用して両建てすれば絶対に勝てるのか?

FXのゼロカットシステムとは?仕組みを利用して両建てすれば絶対に勝てるのか?

ではなぜ金融庁はそれでも厳しいレバレッジ規制を強行しようとしているのでしょうか?

もちろん真相は金融庁しか知る由がありませんが、ある程度信憑性の高い噂を2つ紹介致します。

1.取引所取引を優遇する為?

一つ目は「取引所取引を優遇する為」です。

店頭取引と取引所取引の違いとは?メリットデメリットを徹底比較

店頭取引と取引所取引の違いとは?メリットデメリットを徹底比較

そもそも取引所取引(くりっく365)というのは「東京金融取引所」という会社が運営しています。

この会社の役員構成は大半はメガバンクや証券会社出身者である一方、何人かは旧大蔵省出身の役人がいます。

つまり、取引所(くりっく365)は金融庁の天下り先となっている可能性が高いのです。

そこで、金融庁は取引所を優遇する為、店頭FX業者に対して規制を厳しくすることで相対的に取引所に顧客を流そうとしているのではないかと言われています。

実際、過去にはくりっく365に対して税制上でも差別化をしていました。以下の表は2011年末までの税制の違いです。(※今では両者に差はありません)

| 課税所得 | 店頭FX業者 | くりっく365 |

| 20万円~195万円 | 15% | 一律20% |

| 195万円~330万円 | 20% | |

| 330万円~695万円 | 30% | |

| 695万円~900万円 | 33% | |

| 900万円~1,800万円 | 43% | |

| 1,800万円以上 | 50% |

店頭FXは累進課税で最大50%に対して、くりっく365は一律で20%とかなり有利な条件でした。

また、レバレッジ規制に関しても元々レバレッジ25倍だったくりっく365に店頭FX業者のレバレッジ水準を合わせる為に行われたと言われています。

このような過去の税制上での優遇や、くりっく365に合わせたレバレッジ規制等から金融庁が取引所(くりっく365)を優遇しているとみられるのはある程度仕方のないことだと思います。

更に今後店頭FX業者のみレバレッジ規制を10倍にしようという動きもあることから、レバレッジ規制の真の目的は顧客保護ではなく「取引所(くりっく365)へ顧客を誘導する為ではないか」と巷では噂されています。

2.株式市場や債券市場に資金を誘導する為?

そしてもう一つの理由が「株式市場や債券市場に資金を誘導する為」です。

株式市場や債券市場からすると、右肩上がりの国内FX市場をあまりよくは思っていないと考えられます。そういった勢力によるFX市場への規制の働きかけも考えられます。

FX市場の規制を厳しくすれば、投資家達は株式市場や債券市場といった別の投資先に資金を移動さることが多くなります。

これらも真の狙いではないかと噂されております。

誤解しないで頂きたいのは、くりっく365が悪いわけではありません。(むしろくりっく365は透明性の高いトレードができる良い取引所です)

問題なのは「くりっく365だけを優遇しようとする金融庁の姿勢」です。

くりっく365を優遇しようとして店頭FX業者にばかり規制を強化するのはスマートではありません。

相手の足を引っ張るような規制をするのではなく、業界全体が伸びていって、店頭FX業者もくりっく365も、お互いWin-Winになるような政策をしていって頂きたいというのが僕の考えです。