※記事内に広告を含む場合があります

トルコリラと言えば、非常に高金利で保有しているだけでも日々多くのスワップが獲得できるのが魅力ですよね。

その高いスワップを目当てにトルコリラに投資をしている方も非常に多いと思います。

しかし、「甘い蜜」に誘われて闇雲に高金利の通貨に投資をするのは賢いとは言えません。

トルコリラへの投資が悪いというわけではありませんが、投資をするのであればそれ相応のリスクがあることは必ず理解しておきましょう。

ここではトルコリラのスワップ狙いが危険である5つの理由についてお話していきます。

こちらの記事について動画でも解説しておりますので是非ご覧ください。( 動画が見づらいという方は以下からテキストを読み進めて下さい)

トルコリラの金利

トルコリラのスワップ狙いが危険である理由をお話する前に、まずはトルコリラの金利について簡単に触れておきたいと思います。

トルコリラの金利は全通貨の中でも最も高い水準にあります。

以下は2019年10月時点での金利の高い国の政策金利一覧です。

| 通貨 | 政策金利 |

| トルコリラ | 16.5% |

| メキシコペソ | 7.5% |

| ブラジルレアル | 6.5% |

| 南アフリカランド | 6.5% |

| ニュージーランドドル | 1.75% |

| オーストラリアドル | 1.5% |

16.5%は驚異的な金利です。

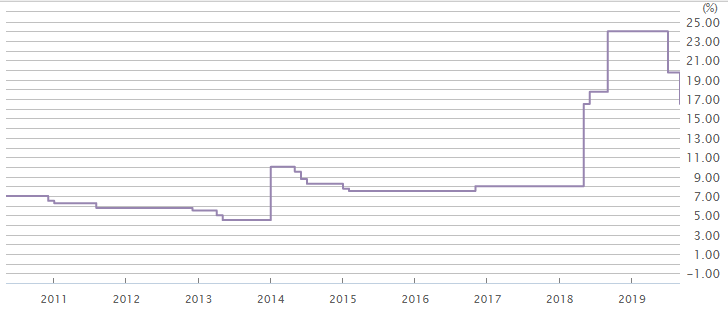

ちなみにトルコリラの金利の推移はこんな感じです。

2018年の5月から一気に上がって、一時24.0%まで上がっています。そこから少し下げて16.5%となっています。

FX会社によって異なりますが、トルコリラを1万通貨保有していれば1日あたり大体120円前後の金利が受け取れます。

つまり、10万通貨なら1,200円、100万通貨なら12,000円を毎日受け取れるということです。

ということは、1カ月保有すれば何もしなくても毎月360,000円も不労所得が……なんて考えてしまいますよね。

hiro

hiro

しかし、そもそもなぜトルコリラはこんなにも高金利なのでしょうか?

その背景についても理解しておく必要があります。

トルコが金利を上げる理由

トルコがここまで金利を上げる大きな理由は「インフレを抑える為」です。

インフレが加速すると物の値段が上がり、相対的にお金の価値が下がります。

トルコとしてもインフレによってお金の価値が下がり経済的な安定が損なわれるのを防ぐために、何とかインフレを抑えたいわけです。

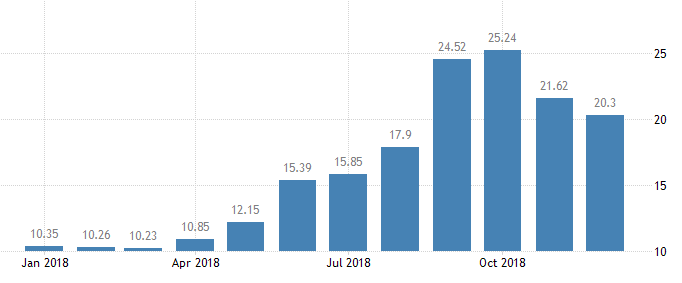

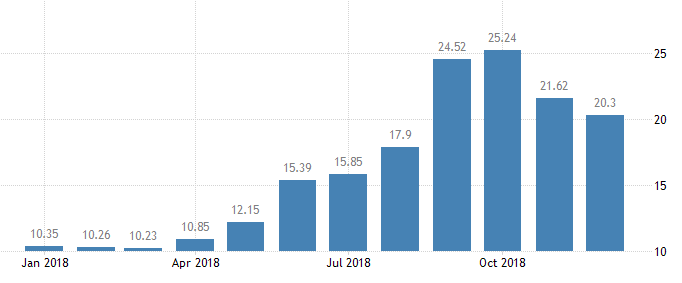

以下は2018年のトルコのインフレ率です。

インフレ率が徐々に上がっていき、10月には25.24%にまで上がっています。

このまま放っていたら、30%…35%…と更にインフレは加速していきそうでした。

そこで金利を24%まで上げて国内への資金の供給を減らすことで、インフレを抑えようとしたわけです。

結果的には徐々にインフレ率は下がっていっています。

いずれにせよ、トルコは2018年9月には金利を24%まで上げなければインフレを抑制できない水準まできていたということです。

トルコリラのスワップ狙いが危険な5つの理由

1日や2日ポジションを持ったところでスワップ狙いとはなりませんので、 スワップポイントを狙うということは当然ですが「長期的にポジションを持つ」ということになります。

更にスワップを受け取る為にはトルコリラを「買い」で保有することが前提となります。(売りで保有すると逆にスワップを支払わなければいけません)

つまり、ここではトルコリラを長期的に買いポジションで保有することに対する5つの危険性についてお話していきたいと思います。

スワップポイントについてよくわからないという方は『スワップポイントとは?初心者が知っておくべき全情報まとめ』をご覧ください。

1.高金利かつ流動性の低い通貨の買いポジションはファンドに狙われやすい

トルコリラは非常に高金利かつ流動性の低い通貨です。

金利が高いと多くの個人投資家達からスワップを狙った買いが入ります。

スワップ狙いの個人投資家達の買いポジションはファンドからしたら格好の餌食です。

というのも個人投資家達のスワップ狙いの買いポジションというのは「どこの値段まで下がればロスカットされるか」というのが非常にわかりやすいだけでなく、トルコリラは流動性も低いので価格が動きやすく、ファンドとしても動かしやすいからです。

ある程度スワップ狙いの買いポジションが増えてくると、ファンドが一気にドカンと大きな売りで投資家達の買いポジションを刈りにきます。

これは実際にデータにも表れていて、2019年1月3日に起きたフラッシュクラッシュでは一瞬で87憶円分の個人投資家達のトルコリラ買いポジションが無くなったというデータがあります。

日本の個人投資家が3日、トルコ・リラのロング(買い持ち)ポジションを大幅に減らした。東京金融取引所のデータで分かったもので、円を他の通貨に対して同日急騰させた「フラッシュクラッシュ」の謎を解く鍵があるかもしれない。同データによると、個人投資家はリラのネットロングを4万2743枚(4億2700万リラ相当=約87億円)減らした。昨年8月以来の大幅減少だった。リラは円に対し一時9.2%下落した。

引用元:Bloomberg

恐らく、スワップ狙いでトルコリラを保有していた多くのトレーダー達が強制ロスカットされたのではないでしょうか。

これと同じように2018年8月のトルコショックの時も多くの買いポジションが一瞬で減少したデータもあります。

そのロスカットされた分の多くはファンドに行き渡ったとみていいと思います。

高金利かつ流動性の低い通貨はこのように時折、狙われたような大暴落が起こります。

この条件を全て満たしているトルコリラをのほほんとスワップ狙いで長期保有していれば、いつかこのような狙った大暴落に巻き込まれる可能性は高いと言えます。

2019年8月26日トルコリラ円のフラッシュクラッシュ時のツイッターの様子まとめ

2019年8月26日トルコリラ円のフラッシュクラッシュ時のツイッターの様子まとめ

500pips以上の記録的円高でロスカットの嵐!悲痛なツイートまとめ

500pips以上の記録的円高でロスカットの嵐!悲痛なツイートまとめ

2.カントリーリスクが高い

トルコリラはカントリーリスクが高い通貨です。

カントリーリスクの度合いを判断する基準の一つとして 「国債格付け」などを参考にするのも一つの手です。

以下は主要な国債格付け会社3社(ムーディーズ、S&P、フィッチ)による金利の高い通貨の格付け一覧です。

| 通貨 | ムーディーズ | S&P | フィッチ |

| トルコリラ | Ba3 | B+ | BB |

| メキシコペソ | A3 | BBB+ | BBB+ |

| ロシアルーブル | Ba1 | BBB- | BBB- |

| 南アフリカランド | Baa3 | BB | BB+ |

| ブラジルレアル | Ba2 | BB- | BB- |

| インドルピー | Baa2 | BBB- | BBB- |

| 中国人民元 | A1 | A+ | A+ |

| 香港ドル | Aa2 | AA+ | AA+ |

| 米ドル | Aaa | AA+ | AAA |

| NZドル | Aaa | AA | AA |

トルコリラは3社ともにBB判定で、これは「投資不適格級」と判断される水準です。

アメリカとの関係も悪化していて、資金の流出も加速しています。金利を高く設定したのは資金の流出を防いで、海外から資金調達をしたい狙いもあります。

カントリーリスクが高まると以下のような危険性が高まります。

- デフォルト(債務不履行)

- インフレの加速

- 内乱などによる治安の悪化

- 急な政策変更(外貨規制、為替政策の変更など)

このようなことがいつ起こってもおかしくないのが「カントリーリスクが高い状態」です。

カントリーリスクの高い国へ長期的な投資をするということは、いつこういった事態が起きるかわからないリスクを抱え続けるということになります。

3.過去数十年間下がり続けている

トルコリラ/円の過去のチャートを見てもらえばわかりますが、過去数十年間下がり続けています。

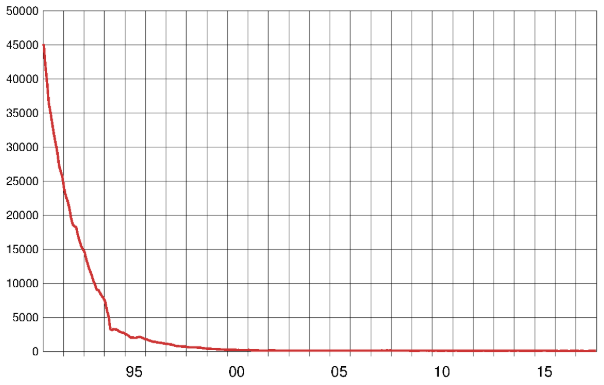

以下はトルコリラ/円の1991年からのチャートです。

1991年の46,000円がめちゃくちゃ高いですが、これは90年代のトルコは慢性的なインフレが続いていたことが原因です。

慢性的なインフレから2005年に「100万リラ=1リラ」というデノミネーションを行っているので、実質的には2005年以前と、2005年以降のチャートでは比較ができません。

それでも共通して言えることは過去数十年ずっと下がり続けているという事実です。

チャートの形的にもテクニカル的にも「買いで長期保有する」という要素は一つもありません。

4.金利変動リスク

トルコがここまで金利を上げる理由は「インフレを抑える為」というお話をしました。

結果的に金利を上げたことで多少はインフレ率が下がってきてはいます。

インフレ率が収まってくればいきなり金利を下げてくる可能性も高いですし、このような不安定な経済情勢ではいつ為替政策の変更がされるかわかりません。

急に金利を下げるとなれば、当然為替市場もそれに反応しまたまた急激な下落をする可能性も高いのです。

いつ金利変動してもおかしくない状態である通貨を長期保有することは非常にリスクが大きいです。

5.FX会社が顧客の損失を回収しきれなくなりトルコリラの取り扱いを停止するリスク

ほとんどないとは思いますが、最悪の場合急にFX会社がトルコリラの取り扱いを停止するリスクもあります。

というのも、2019年1月3日におきたフラッシュクラッシュの影響によって、FX会社が損失を出した顧客からお金を回収できていない事態が起きている為です。

以下は金融先物取引業協会が算出した、その時のFX会社が損失を出した顧客から回収できていない未収金の合計金額です。

| 発生件数(件) | 発生金額(百万円) | |||||

|---|---|---|---|---|---|---|

| 顧客区分 | 店頭 | 市場 | 合計 | 店頭 | 市場 | 合計 |

| 個 人 | 5,758 | 631 | 6,389 | 582 | 226 | 808 |

| 法 人 | 199 | 10 | 209 | 126 | 8 | 135 |

| 合 計 | 5,957 | 641 | 6,598 | 709 | 234 | 943 |

今回のフラッシュクラッシュ時における未収金の合計は9億4300万円で、これは2011年3月の東日本大震災後の時に次ぐ3番目の規模です。

内訳は個人顧客が8億800万円、法人顧客が1億3500万円となっていて、そのほとんどが個人顧客であることもわかります。

このデータではどの通貨ペアによる損失なのかはわかりませんが、今回のフラッシュクラッシュによって多くのトルコリラの買いポジションが解消されたことを考えると、トルコリラホルダー達による損失も多かったと推測されます。

もしこの仮説が正しければ、FX会社からしたら「トルコリラを扱っていたために多大な未収金が発生してしまった」と考えることもできるわけで、そうなれば「トルコリラの取り扱いは危険だからやめておこう」と考えるのも自然です。

こんなようなことが年に数回起こって、そのたびに未収金が増えていてはFX会社としても商売上がったりなわけです。

FX会社としてはなるべくそういったリスクは避けたいと思うので、急にトルコリラの取り扱い自体が停止されるリスクもあります。

トルコリラで失敗した人達

トルコリラでスワップ狙いをすることに対する危険性をお話してきましたが、実際にトルコリラで失敗をした人達もたくさんいます。

#トルコリラ 退場しました…

— サトウカズオ🇹🇷スワップ投資FX自動売買 (@tryjpyFX) August 10, 2018

マイナス16,008,352円ですね

明日からブログどうするかなー😐 pic.twitter.com/fdHj6oOEwe

今回、トルコリラをスワップ狙いで保有することに対する危険性をお話してきましたが、だからといって「トルコリラでのスワップ狙いはするな」ということを言いたいわけではありません。

トルコリラのスワップ投資を行うのであれば「高金利の通貨にはそれなりのリスクがあることを理解して行う必要があるよ」っていうことを伝えたいだけです。

こういったリスクをしっかり把握し、かつリスクヘッジができているのであればあえてトルコリラでスワップを狙うのもありかもしれませんし、もしかしたらここからトルコリラが巻き返して急上昇していくかもしれません。

この先どうなるかはわかりませんが、なんにせよ「こういったリスクがある」という事実は変わりませんので、今後のトルコリラの投資の参考にして頂ければと思います。

リスクを言わずにやみくもに進めるサイトが多い中、稀有で誠実な運営者さんだと感じました。周囲に勧めたいと思います。