※記事内に広告を含む場合があります

チャートを分析する為の代表的な指標のひとつに「移動平均線」があります。

移動平均線はとてもポピュラーな指標のひとつでもあります。

ここでは移動平均線についてわかりやすく紹介していきます。

移動平均線とは?

移動平均線とはある一定期間における為替レートの終値平均値をグラフ化したものです。

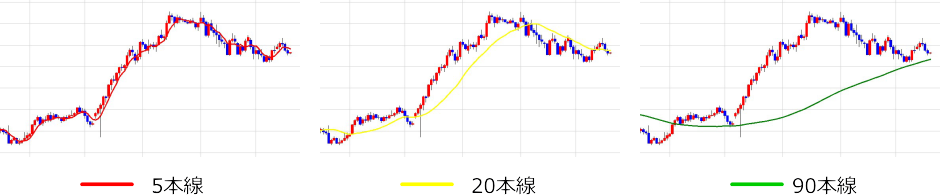

例えば、上記のチャートで言うと赤と黄色と緑の線が移動平均線です。

英語で「Moving Average」と言い、これを略して「MA」などと呼ばれることもあります。

ほとんど全ての取引ツールにはデフォルトで移動平均線の表示/非表示のオプションがついているくらいメジャーな指標です。

移動平均線はアメリカのチャート分析家であるJ・E・グランビルが、元々統計分析に使用されていたものを相場分析にも応用して使い始めたのが最初であると言われています。

移動平均線が使われる理由

終値平均値が使われる理由は値動きのトレンドが掴みやすくなるからです。

上記のチャート例では、長期的には上昇トレンドだけど短期的には下降トレンドになっていることも移動平均線の動きをみれば明確ですよね。

要するに移動平均線を使うことで目先の値動きにとらわれずに相場の流れをつかみやすくなるのです。

それらを踏まえたうえであらゆるトレード戦略を立てることができ、売買を行うポイントの目安とすることができるのです。

また、後述しますが売買シグナルの一つとしても活用することができます。

移動平均線の集計期間

移動平均線は「ある一定期間における為替レートの終値平均値をグラフ化したもの」なわけですが、この 「ある一定期間」は自由に設定することができます。

集計期間が短いほどグラフの動きもより細かくなり、集計期間が長いほどグラフの動きもよりなだらかになります。

集計期間がロウソク足5本分の移動平均線のことを「5本線」、20本分なら「20本線」、90本分なら「90本線」などと言います。

5本線は非常に細かい動きなのに対して、90本線はかなりなだらかな動きなのがわかると思います。

集計期間が短いほど短期的なトレンドを見るのに適していて、長いほど長期的なトレンドを見るのに適しています。

何本線を表示させるのかは自分の好みで変更することができます。トレーダーによっては同時に何本も移動平均線を表示させているような人もいます。

また、5本線などの集計期間の短いグラフを「短期移動平均線」、90本線などの集計期間の長いグラフを「長期移動平均線」と言ったりします。

よく使われる移動平均線

一般的によく使われていると言われる移動平均線は主に以下のようなものです。使う人が多い本数に設定しておくことで、より信頼度も高くなります。

| 短期移動平均線 | 5本線 |

| 中期移動平均線 | 20本線、25本線 |

| 長期移動平均線 | 75本線、90本線、200本線 |

短期的なトレンドを掴みたい時や、長期的なトレンドを掴みたい時など、自分のトレードスタイルなどによって参考にすべき移動平均線も変わってきますが、まずはここで紹介してある本数のどれかで設定しておくといいと思います。

自分が知りたい情報と合った移動平均線を見るようにしましょう。

移動平均線の計算方法

計算方法はとてもシンプルです。

「平均線」というくらいですので、単純に平均値を出して結んでいけばいいだけです。

例えば5本線だったら、ロウソク足5本分を足して5で割れば5本分の平均値がでます。その平均値を1日ずつずらしていけばいいのです。

| ロウソク足 | 終値 | 5本分の終値平均値 |

| 1本目 | 100円 | |

| 2本目 | 105円 | |

| 3本目 | 110円 | |

| 4本目 | 115円 | |

| 5本目 | 120円 | (1本目+2本目+・・・5本目)÷5=110円 |

| 6本目 | 115円 | (2本目+3本目+・・・6本目)÷5=113円 |

| 7本目 | 110円 | (3本目+4本目+・・・7本目)÷5=114円 |

1本目から5本目まで(5本分)の終値を足して5で割ると110円、2本目から6本目まで(5本分)の終値を足して5で割ると113円、3本目から7本目(5本分)の終値を足して5で割ると114円と、ロウソク足が増えるたびに5本分の終値平均値が常に更新されていきます。

その終値平均値を線で結んでいったものが単純移動平均線です。

移動平均線のメリット

1.トレンドが掴みやすい

移動平均線はトレンドを掴みやすいのがメリットの一つです。

今は上昇相場なのか下降相場なのかおおよその流れが一目瞭然となります。

移動平均線が上向きなら上昇トレンド、下向きなら下降トレンドになっていると言えます。

大まかなトレンドは移動平均線の動きで図ることができるのです。

2.具体的な売買ポイントの目安になる

移動平均線を実際に売買を行う為の目安として使うこともできます。

詳しくは後述しますが、移動平均線をサポートラインやレジスタンスラインとして機能させたり、ブレイクアウトを狙ったりすることで具体的な売買ポイントの目安にすることができます。

移動平均線のデメリット

1.レスポンスが遅い

移動平均線はその名の通り「平均値」を出してトレンドを見極める指標です。

あくまで平均値を追っていくものなので、瞬間的な値動きや早いトレンド転換などにはなかなかついていくことができません。

例えば、上記のチャート例ではロウソク足チャートは既に下降トレンドが始まっている場面でも、移動平均線はまだ下降していない状態なのがわかると思います。

つまり移動平均線だけを見ていたら、この場面の下降トレンドにはついていけないということです。

移動平均線はあくまで平均値を追うものなので細かい値動きへの対応やトレンド発生の初動をとらえるのはなかなか難しいと言えます。

これは平均値を求める本数を90本線、200本線と、増やせば増やすほどよりレスポンスが遅れます。

ただし、90本線や200本線というのはそもそも細かい値動きを追う為のものではなく、むしろ目先の動きに惑わされないようにあえて大きなトレンドを掴みやすくしているものなので当然といえば当然なので、「細かい値動きについていけないから使えない」というわけでありません。

しっかりメリットデメリットを把握して使うようにしましょう。

2.レンジ相場時はあまり有効的に機能しない

移動平均線の強みはトレンドを掴みやすいという部分です。

しかし、相場がトレンド相場ではなくレンジ相場の場合は平均値もグラグラと傾き、なかなか有効的に機能しない場合があります。

このようにロウソク足チャート自体がなかなか上にも下にも抜けずにレンジ相場となっている場合、移動平均線もその動きに合わせて動いていきます。

そうなると移動平均線の強みでもある「トレンドを掴む」という作業が非常に困難になります。

実際、上記のチャートで移動平均線を元にトレードをすると、「上昇トレンドになったと思って買ったらすぐに下がってきた」「下降トレンドだと思って売ったらすぐに上がってきた」みたいな状態になってしまいます。

このようなレンジ相場では移動平均線からトレンドを掴むことは非常に困難と言えます。

超短期的なトレードのヒントになることはあるかもしれませんが、しかしそれでもなかなか高い精度でトレードをするのは至難の業です。

3.設定できる指標が多く迷いが生じる原因になる

移動平均線は自由にあらゆる本数から設定することができます。

そうなると、あまりトレード方針やトレード手法が確立していない人の場合、どの指標を重要視すればいいのか迷いが生じてしまうことがあります。

こんな感じでたくさん移動平均線を表示させると、どの指標を重要視すべきなのか迷ってしまうことがあります。

迷いが生じて思ったようなトレードができなくなってしまっては本末転倒なので、しっかりと自分のトレードスタイルに必要なものだけを表示させることが大切です。

もちろん、しっかりとトレード方針が決まっていて使いこなせる方はたくさん表示させておいても全く問題ありません。

移動平均線の使い方(売買シグナルなど)

実際の相場において、どのように移動平均線を使っていくべきなのか、移動平均線を使った代表的な売買シグナルや使いかを解説していきます。

サポートライン、レジスタンスラインとしての目安にする

移動平均線をサポートラインやレジスタンスラインとしての目安にするような使い方もできます。

上記のチャート例では移動平均線がサポートラインとして機能しているのがわかります。

つまり、黒いマルの個所(移動平均線とロウソク足がぶつかる所)で押し目買いのチャンスを伺ったりすることができます。

下降トレンド時にはロウソク足チャートが移動平均線の下側で推移し、移動平均線がレジスタンスラインとして機能する場合もあります。

このような場合は黒いマルの個所(レジスタンスライン付近)で売り増しのチャンスを伺ったりすることもできます。

綺麗なトレンドを形成しながら、移動平均線がサポートラインやレジスタンスラインとして機能している時はトレードチャンスと言えます。

ブレイクアウトからトレンド転換を狙う

比較的綺麗なトレンドを形成した状態から、ロウソク足が移動平均線をブレイクしたタイミングもトレンド転換の疑いがある為トレードチャンスと言えます。

上記のチャート例では2か所の黒いマルの所がロウソク足が移動平均線をブレイクしている所です。

ブレイク後はそれまでのトレンドから転換して逆トレンドに切り替わっているのがわかります。つまり、このブレイクがトレンド転換のサインとなったわけです。

このようなトレンド転換期に表れやすいブレイクアウトを狙うのもひとつの手法です。

ちなみにチャートが綺麗な形であればあるほどブレイクアウトの信頼性も高くりますので、なるべく綺麗なトレンドを形成した時に使うといいと思います。

ゴールデンクロス

「ゴールデンクロス」は移動平均線を使う上では代表的なサインの一つです。

ゴールデンクロスとは短期移動平均線が長期移動平均線をクロスして上に抜けた状態のことを言います。

上記のチャート例では黒いマルの所がまさにゴールデンクロスが起きている個所です。

ゴールデンクロスが起きたあたりからトレンドが発生し、上昇していっているのがわかると思います。

なので一般的にはゴールデンクロスは買いのサインと言われています。

デッドクロス

ゴールデンクロスとは逆に下降時に現れるサインの一つに「デッドクロス」があります。

デッドクロスとは短期移動平均線が長期移動平均線をクロスして下に抜けた状態のことを言います。

上記のチャート例では黒いマルの所がまさにデッドクロスが起きている個所です。

デッドクロスが起きたあたりからより強い下降トレンドが始まっているのがわかると思います。なので一般的にはデッドクロスは売りのサインと言われています。

ゴールデンクロスやデッドクロスを使う為には短期(もしくは中期)移動平均線と長期移動平均線の二つの移動平均線をペアで見る必要があります。

短期と短期、長期と長期などではあまり効果的ではありません。

ゴールデンクロスとデッドクロスの注意点

ゴールデンクロスやデッドクロスは上記の例のように有効的に機能する場面もあれば、全く機能しない場面もあります。

例えばレンジ相場においては頻繁にゴールデンクロスとデッドクロスが繰り返されるようなこともあります。

このようにレンジ相場においては頻繁にクロスが起こり、これでトレンド転換の判断ができるとは思えないですよね。

そもそも移動平均線というのはレンジ相場に弱いという特徴もありますが、このクロスサインにおいても同じことが言えます。

ゴールデンクロスやデッドクロスというのはそれなりに綺麗なトレンドを形成している時などは有効なサインとなりますが、レンジ相場など複雑な動きをしている時には必ずしも有効なサインとならないということもしっかり頭に入れておきましょう。

グランビルの法則

アメリカのチャート分析家であったグランビルによって考案されたのがグランビルの法則です。非常に有名な法則なので一度は耳にしたことがある方も多いかもしれません。

グランビルの法則は移動平均線と為替レートの動きや位置関係を売買シグナルとして結びつけたもので、その売買シグナルは全部で8つあります。

4つずつ買いシグナルと売りシグナルがありますので、1つずつ詳しく紹介していきます。

買いシグナル1

移動平均線が下降から横ばい、もしくは上昇に切り替わってきているタイミングでロウソク足チャートが移動平均線を上に抜けた場面は上昇トレンドへ転換した可能性が高い場面と言えます。このポイントがグランビルの法則でいう1つ目の買いシグナルです。

買いシグナル2

移動平均線が上昇している状態で、ロウソク足チャートが一時的に下に乖離しすぎている状態も押し目になる可能性が高い場面と言えます。いわゆる上昇時によくみられる「ダマシ」などはこういった形になりやすいです。

特に何の材料も無い状態での一時的な乖離は、比較的移動平均線の向きへ戻ってくることが多いことからこの法則が考案されました。

買いシグナル3

移動平均線が上昇している状態で、ロウソク足チャートも上昇している中、一時的に下落して移動平均線とはクロスせずに再度上昇をし始めた場面も上昇トレンドが継続する可能性の高い場面と言えます。

主にトレンド発生直後に表れやすい形です。

このポイントがグランビルの法則3つ目の買いシグナルです。

買いシグナル4

移動平均線が下落している状態で、ロウソク足チャートが移動平均線の下で推移している時に、一時的にロウソク足チャートが移動平均線から大きく乖離した場面もグランビルの法則では買いシグナルとされています。

確かに上のチャート例でも、一時的に乖離した黒いマルの所から上昇しているのがわかると思います。

しかし、見ての通り大きなトレンドは下降トレンドの中での話になるので、ここで買いを入れるのであればあくまで短期的なトレードを狙うべきです。

短期的に利益を積み重ねるトレードスタイルであればここで買いを入れるのもありですが、長期的なトレードをする場合は必ずしも買いシグナルとはならないのでしっかりとトレードスタイルに合わせて使うようにしましょう。

売りシグナル1

移動平均線の上昇がゆるやかになってきたタイミングでロウソク足チャートが下に抜けた場面は上昇トレンドから下降トレンドに切り替わる可能性のある場面と言えます。

このポイントがグランビルの法則の1つ目の売りシグナルです。トレンドの初動を捉える為には重要なポイントと言えます。

売りシグナル2

移動平均線、ロウソク足チャート共に下降している状態で、一時的にロウソク足チャートが移動平均線の上に乖離しすぎている場面は、相場が上昇トレンドに転じきれない場面に見られます。

上昇トレンドに転じきれないと、そのまま下降トレンドの力が継続していくことが多い為、グランビルの法則ではこのポイントも売りシグナルとされています。

売りシグナル3

移動平均線、ロウソク足チャート共に下降している状態で、ロウソク足チャートが移動平均線付近で上に抜けきらずに再度下降トレンドに反転している場面は、下降トレンドの勢いが継続していく可能性の高い場面です。

その為、このポイントもグランビルの法則では売りシグナルとされています。

売りシグナル4

移動平均線、ロウソク足チャート共に上昇している状態で、一時的にロウソク足チャートが移動平均線の上に乖離しすぎている場面もグランビルの法則では売りシグナルとされています。

上のチャート例でも、移動平均線から乖離している黒いマルの所から一時的に下降しているのがわかると思います。

しかし見て頂ければ分る通り、大きなトレンドは上昇トレンドの中での売買になるので、ここで売りエントリーする場合は短期的なトレードをするようにしましょう。ある程度ポジションを持ち続けてしまうと最終的にはマイナスに転じてしまう可能性が高い場面でもあります。

しっかりと損切りポイントなども明確にした上で短期的なトレードを行うのであればここでのエントリーも十分チャンスとなります。

移動平均線とロウソク足チャートの乖離率

移動平均乖離率(いどうへいきんかいりりつ)も移動平均線を使ったトレードをする上ではとても重要な指標の一つとなります。

乖離(かいり)というのは「はなれること」を意味します。

つまり移動平均乖離率とは、移動平均線と実際の為替レートの価格(ロウソク足チャート)が離れている割合のことを意味します。

こんな感じで、移動平均乖離率が大きければ大きいほど移動平均線とロウソク足チャートが離れているということですし、小さければ小さいほど距離が近いということです。

この移動平均乖離率をどのように使うかというと主に「買われすぎ」「売られ過ぎ」を判断し、逆張りをする際に使います。

乖離率は次のように計算して導きます。

乖離率=((終値-平均値)÷平均値)×100

使用する取引ツールによっては移動平均乖離率を自動で表示してくれるものもあるので自分が取引に利用しているツールを確認してみるといいと思います。

このチャートを見てもらえればわかるように、移動平均線とロウソク足チャートが乖離しすぎると価格は移動平均線の方へ戻る可能性が高いと言えます。

つまり、乖離しすぎている場面は逆張りをするチャンスでもあるということです。移動平均乖離率に注目して逆張りを狙ってみるのも一つの手法です。

乖離しすぎているかどうかを判断するには、直近の乖離率などから判断することができます。

例えば、直近の値動きが乖離率+3%~-3%の間で推移しているのであれば、その数値まで乖離した際はやや乖離のしすぎと判断することができます。「~%離れたから乖離のしすぎ」と一律で決めてしまうのではなく、あくまで直近の値動きなどからしっかり判断するようにすることが大切です。

移動平均線からは様々なトレードヒントが得られます。

もちろんトレードスタイルによって使いどころなども大きく変わってくるので、全てのトレーダーが無条件で使える指標というわけではないですが、トレンドが掴みやすく、場合によっては売買シグナルとしても活用できるので、少しでも自分のトレードを有利に進めていく為に使えそうな場面があれば実際に使ってみるといいと思います。